财政部将发行特别国债向六大行注资 此时发债增资用意几何?

创始人

2024-10-12 16:37:14

0次

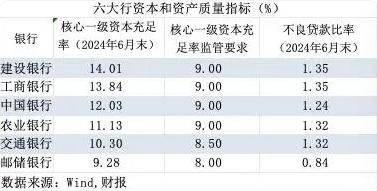

通过发行特别国债为六大国有大型商业银行增资的呼声终于变成现实。10月12日,财政部部长蓝佛安在国新办新闻发布会上表示,财政部将发行特别国债支持国有大型商业银行补充资本。当前,六大行资本充足率均高于监管要求,不良贷款率普遍低于1.4%,为何财政部选择在此时出手注资?业内人士分析,银行净息差不断下降后,利润出现下滑,内源性资本补充压力增加,若不及时通过外部渠道注资,银行在发展中可能出现缩表倾向,国家此时增资恰当其时。此外,银行为防止房地产、地方融资平台等行业风险,也需要未雨绸缪。

此前,在谈及此次注资背景时,国家金融监管总局局长李云泽表示,近年来,大型商业银行主要依靠自身利润留存的方式来增加资本,但随着银行减费让利的力度不断加大,净息差有所收窄、利润增速逐步放缓,需要统筹内部和外部等多种渠道来充实资本。他表示,为巩固提升大型商业银行稳健经营发展的能力,更好地发挥服务实体经济的主力军作用,经研究,国家计划对六家大型商业银行增加核心一级资本,将按照"统筹推进、分期分批、一行一策"的思路,有序实施。

国家发展改革委主任郑栅洁也在10月8日的发言中表示,将支持国有大型商业银行补充核心一级资本、创造更好金融环境。随后,有关增资方式的诸多设想中,市场对重启特别国债的预期最高。普华永道中国金融行业管理咨询合伙人周瑾表示,市场期待特别国债原因有二:一是当前银行估值较低、处于破净水平,在增资方式上要尽量避免对现有公众股东和资本市场的冲击;二是本轮一揽子经济刺激政策中,财政政策将积极发挥作用。

相关内容

热门资讯

出伏立秋后反被热晕?网友辣评:...

三伏天这个大魔王终于要挥手告别了,是不是觉得身上的汗珠子都少蹦跶了几下?没错,末伏结束了!也就意味着...

巫溪小伙迎娶高颜值斐济新娘,婚...

近日,以"巫溪文峰小伙迎娶斐济高颜值新娘"为内容的视频受到网友关注。8月27日,发布视频的婚礼化妆师...

二孩夫妻又生四胞胎,孩子父亲:...

8月23日,已有二孩的产妇李女士在深圳成功诞下四胞胎,从原本温馨的四口之家,瞬间扩容为热闹非凡的八口...

西方企业被“打”疼了:中国不会...

【文/观察者网 张菁娟】英国《金融时报》26日报道,中国对关键半导体材料的出口管制正在冲击供应链,并...

俄军开始轮番轰炸!大规模袭击乌...

据CCTV国际时讯微博,乌克兰总理什梅加尔称,8月26日,乌克兰15个地区遭俄军大规模袭击。什梅加尔...

多地教育局下发通知,推迟中小学...

连日高温天气影响着我国大部分地区的正常学习生活,甚至有部分地区达到41℃以上的气温。在这种高温天气下...

谈判大门关闭,俄1天打掉13亿...

在乌军"突袭"俄罗斯本土库尔斯克地区后,俄乌和谈的大门也随之关闭了。此前,俄罗斯外长拉夫罗夫就曾直言...

天差地别!川渝40°C高温持续...

近日,川渝持续高温,甚至地表温度超70度,而在全国气温前10中,重庆、四川占据其中9个位置。重庆未来...

两男子入室推翻奶奶,被抢走男孩...

2006年4月25日,仅有一岁半的张翔跟着奶奶在湖南郴州市安仁县牌楼乡联扩村家中玩耍。一个男子骑着摩...

“摩羯”或成2018年山竹后最...

台风"摩羯"来袭,南方沿海要小心了!今年第11号台风"摩羯"(热带风暴级)的中心今天(2日)上午8点...