【深度】明日上会,蛇年首家IPO能否破局?

PHPWord

2月13日,上交所上市审核委员会将召开2025年第2次审议会议,审议中策橡胶集团股份有限公司(下称“中策橡胶”)的IPO申请。这家中国轮胎行业龙头,在经历两年多的波折后,终于迎来“临门一脚”。

然而,其招股书中的财务数据矛盾、巨额分红与募资争议、海外布局风险等问题值得关注。

财务数据“打架”,内外交困业绩波动

中策橡胶主要从事全钢胎、半钢胎、斜交胎和车胎等轮胎产品的研发、生产和销售,近年盈利波动明显。

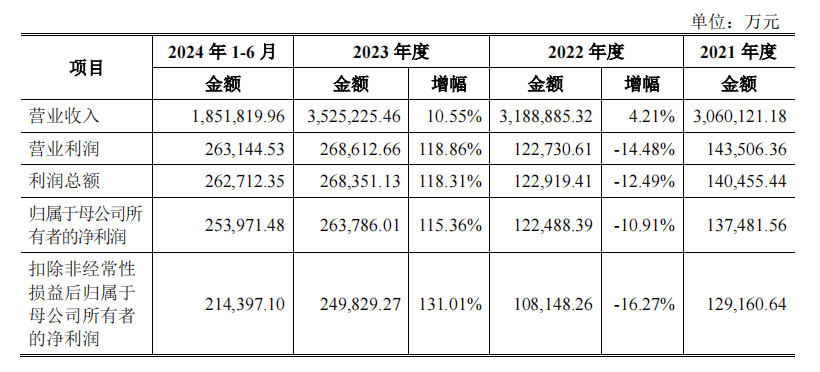

2021-2023年及2024年上半年,公司实现营收306亿元、319亿元、353亿元和185亿元,扣非归母净利润分别为12.92亿元、10.81亿元、24.98亿元和21.44亿元,营收增长但利润波动较大。

而且,《财中社》发现,公司的主营业务毛利率从2019年的19.28%降至2022年的15.21%,2024年上半年因原材料价格低迷反弹至22.32%,但可持续性存疑,毛利率可谓“靠天吃饭”。

值得注意的是,中策橡胶财务数据出现矛盾,差额超过1亿元。

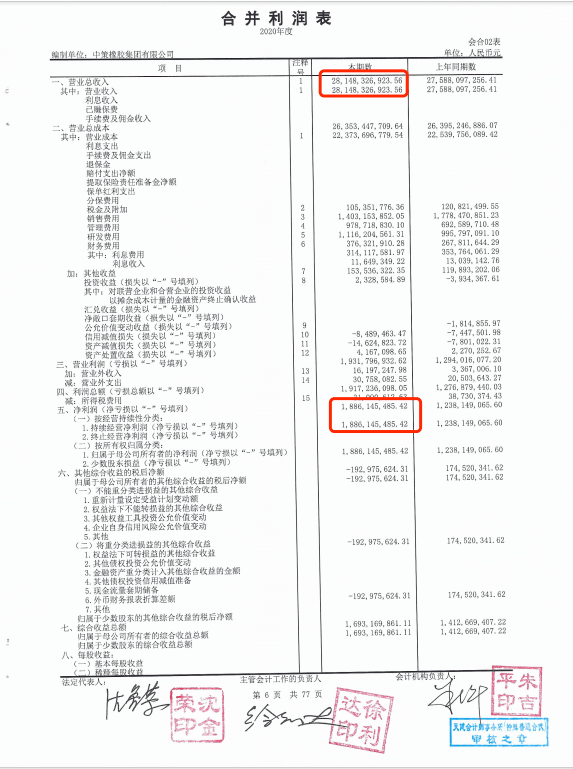

公司持股5%以上的股东彤程新材(603650)曾于2021年4月公布《中策橡胶集团有限公司2020年审计报告》。这份经中策橡胶董事长沈金荣签字认可的审计报告显示,中策橡胶2020年营收281.48亿元、归母净利润18.86亿元。

但中策橡胶2023年1月IPO招股书申报稿里,2020年营收和归母净利润却分别增至282.62亿元和20.01亿元,数据相差超1亿元。同样由天健会计师事务所审计,为何数据却不同?

中国轮胎行业正面临产能过剩与价格战的双重挤压。2024年12月,中国全钢胎样本企业产能利用率为58.48%,环比下降0.65个百分点,同比下降4.04个百分点,半钢胎企业产能利用率亦波动频繁。

中策橡胶虽为龙头,但竞争对手紧追不舍。赛轮轮胎(601058)2023年营收259.78亿元,同比增长18.61%;净利润30.91亿元,同比增长132.12%,增速超过中策橡胶。

中策橡胶在泰国、印尼、墨西哥布局产能以规避关税,但泰国基地面临美国加征关税风险,墨西哥工厂2025年底投产前景不明。其海外收入占比较大,若贸易政策生变,业绩或受冲击。

“资本化迟到者”的焦虑,被质疑分红输血

中策橡胶的前身可追溯至1958年的杭州海潮橡胶厂,1992年与港资合资后逐渐发展为国内轮胎行业龙头。2024年,其以343.11亿元销售收入稳居中国轮胎企业榜首,全球排名前十,业内人称“轮胎一哥”。

然而,与同行相比,玲珑轮胎(601966)、赛轮轮胎、三角轮胎(601163)等头部企业早在2011年至2020年间完成上市,中策橡胶的资本化步伐堪称“姗姗来迟”。

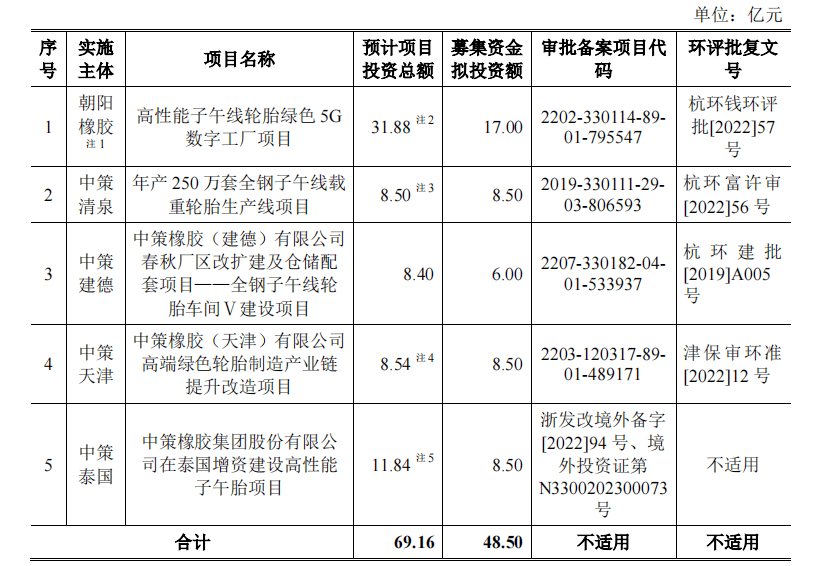

这一滞后让中策橡胶在资本运作中处于被动。2022年启动IPO后,其遭遇原材料价格暴涨、欧美“双反”调查等多重打击,上市进程一度停滞。直至2024年12月更新招股书,募资额从70亿元砍至48.5亿元才勉强推进。

中策橡胶的实控人是仇建平和仇菲父女,仇建平是浙江资本市场的“并购达人”,其通过巨星科技(002444)、杭叉集团(603298)、新柴股份(301032)三家上市公司构建起“资本帝国”,若中策橡胶上市,其掌控的上市公司将增至四家。

《财中社》发现,仇建平的资本运作手法曾引发争议。

2020年至2024年上半年,中策橡胶累计分红28亿元,仇建平父女凭借46.95%持股获得13.15亿元,其原计划募资28.5亿元的补流项目被质疑“一边分红一边圈钱”。同时,证监会于2024年3月明确提出避免“突击清仓式”分红的监管政策,共同压力下,中策橡胶重新考量募资结构,删除补流项目。

中策橡胶的IPO之路并非坦途,公司在安全生产方面存在严重隐患,2021年至2024年间发生4起员工死亡事故,累计被罚112万元,暴露出管理漏洞。此外,中策橡胶还深陷多起诉讼纠纷,包括与富轮橡胶的3.8亿元股权纠纷以及多起产品质量诉讼,悬而未决的法律风险为其未来发展蒙上阴影。财务层面,公司2024年上半年资产负债率高达62.62%,短期借款62.15亿元,而货币资金29.2亿元,流动性风险不容忽视。