贝莱德:短期市场风险偏好有所提升 二季度审慎应对全球宏观风险仍是关键

智通财经APP获悉,4月3日,贝莱德于微信公众号发文称,今年以来,全球宏观前景在逐渐改善,发达市场通胀“降温”,货币政策面临转向,市场对于降息的预期更加明确。与年初相比,当前短期的市场风险偏好有所提升,积极乐观的市场情绪有望持续。展望二季度,贝莱德认为,投资者采取积极调整投资组合的方式有望获得收益。现在并不是一个启动“自动驾驶”模式做投资的时机,而是应该主动掌控投资方向。与此同时,审慎应对宏观风险十分重要。

三大投资主题仍是主调

管控宏观风险

在当前的新格局下,通胀粘性和结构性利率较高。市场仍在适应这样的新环境,因此了解宏观环境对于管控风险至关重要。

短期市场风险偏好提升

伴随着发达市场通胀逐渐“降温”,贝莱德看到短期内的市场风险偏好有所提升,并认为积极乐观的市场情绪有望持续。

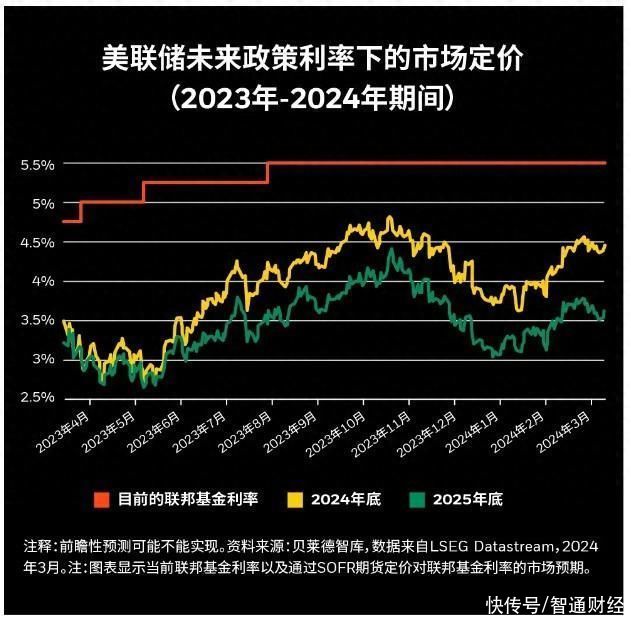

发达市场主要经济体的通胀水平自疫情达到高点以来,一直在持续回落,今年有望稳定在接近2%的水平,将有助于这些市场的央行开启降息行动。尽管美联储调整了通胀和经济增长预期,今年3月宣布的最新预测仍然预示了美联储今年有望降息三次、每次25个基点的行动。

近期美联储释放信号后,贝莱德认为,市场定价反映出对通胀全面放缓的预期偏高(通胀水平降至美联储2%的目标附近,而经济增长保持不变),这一情况或将面临挑战。

审慎应对宏观风险

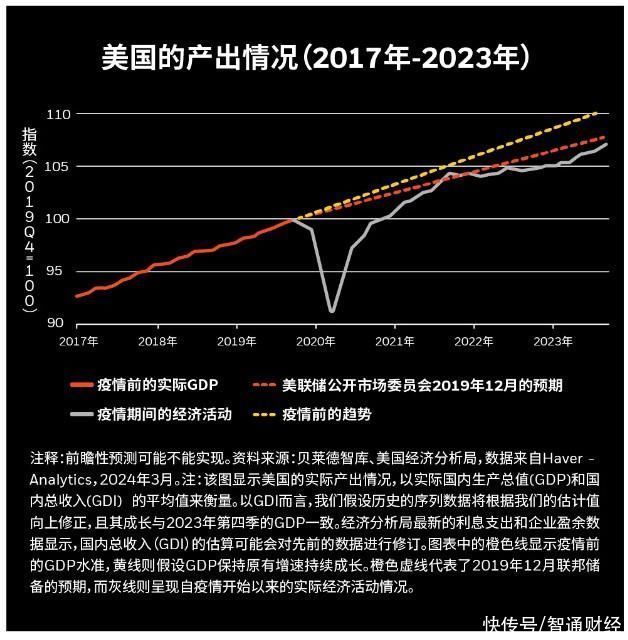

贝莱德的核心观点是,身处一个由供给主导的世界,经济活动会呈现较低的增长趋势。比如,尽管美国经济在2023年颇具韧性,但美国的经济活动仍低于其疫情前的增长水平。

贝莱德在之前的投资展望中曾提到,当前这种新的全球宏观格局面临着持续结构性的通胀压力。由于商品价格回落,贝莱德认为美国今年的通胀水平可能进一步降至2%。然而,随着商品通缩的拖累逐渐消退,因劳动力紧张而不断上升的工资增长,使服务业的通胀水平高于疫情前,从而导致通胀可能在2025年再次回升。

此外,颠覆性趋势(或者是能驱动回报的结构性转变),也有可能拉升通胀。所以,贝莱德认为,各央行的政策利率保持高于疫情前的水平,通胀率可能接近3%。在此背景下,贝莱德认为要灵活地进行投资组合管理,并审慎应对宏观风险。

掌控投资方向

市场上调对标普500指数2024年盈利增长的预期,并预计科技板块的盈利占比将达到标普500指数的一半。今年1月的时候,贝莱德曾在战术上对美股持超配观点,并且倾向于看好人工智能主题的投资机会。

贝莱德认为,随着越来越多的行业运用人工智能,加上美联储近期传递的信号,以及逐渐“降温”的通胀,均提振了市场信心。市场对风险的偏好有望扩大到科技领域之外。贝莱德再次提升对日本的超配观点,日本经济在“停滞”了数十年后,日本企业盈利逐渐稳健、工资和通胀逐渐复苏,为日本股市注入了“光明”。贝莱德认为,日本央行的货币政策立场将利好日本股市。

战略上,贝莱德对固收保持审慎优选的态度。今年2月,贝莱德减少了对通胀挂钩债券的超配比重,但贝莱德对通胀的预期高于市场预期水平,因此贝莱德仍然保持超配。贝莱德也看好私募市场的收益机会,对于发达市场政府债券,贝莱德相对看好短期债券。